Em vários momentos na vida do empresário é preciso tomar decisões importantes que podem afetar o rumo e a saúde do negócio. Um deles é o momento em que é preciso decidir se o negócio vai ou não crescer? E para fazer isso sempre surge uma grande dúvida, utilizar recursos próprios do sócio e da empresa, ou buscar recurso de terceiros para poder alavancar e desenvolver meu negócio?

Com a decisão de crescimento da empresa tomada, as dúvidas em torno do como fazer esse plano de crescimento dar certo de maneira segura e rentável começam a surgir de todos os lados. Recurso próprio ou de terceiros? Recurso de terceiros é seguro? Os juros vão compensar o investimento? Vou conseguir pagar uma parcela a mais? Melhor pagar pra mim ao invés de pagar ao banco? Se o investimento não der certo como vou arcar com a dívida com o banco, ou como vou reverter meu prejuízo com o dinheiro gasto?

Estas e outras dúvidas são recorrentes no meio empresarial pois, em ambos os casos, existem diversos pontos a serem levantados, e que mesmo bem estudados e projetados podem fugir do controle do empresário. Felizmente esses riscos podem e devem ser mensurados, a fim de permitir o empresário mitigar o risco, e conseguir colocar todos os possíveis tipos de investimentos em um mesmo patamar de análise, para que seja possível tomar a melhor decisão de acordo com as diretrizes operacionais do negócio naquele momento.

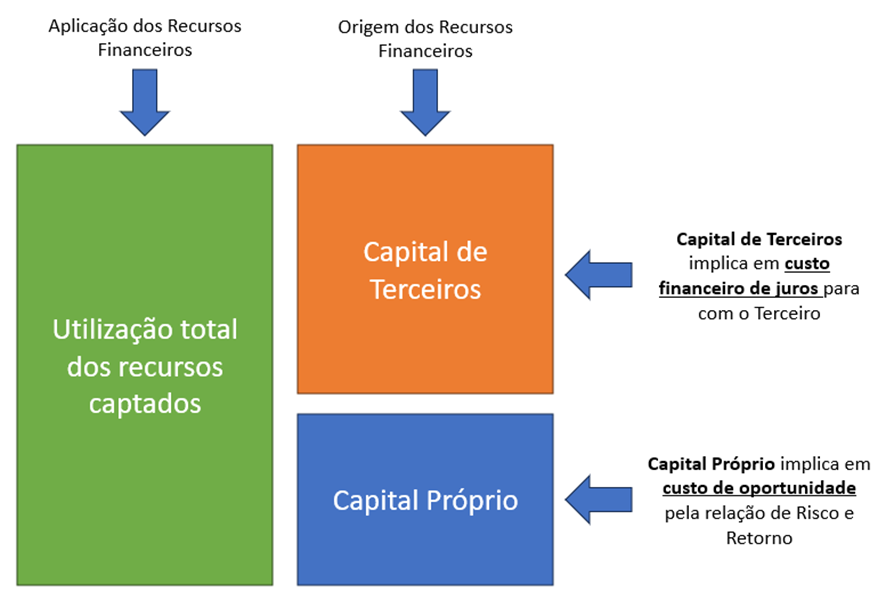

Os recursos necessários para começar uma empresa, um projeto, ou um plano de expansão podem ser advindos de uma ou várias partes, dependendo do tamanho, da necessidade e principalmente da disponibilidade do recurso.

É importante o empresário entender inicialmente as próprias características pessoais dele, de seus sócios e principalmente do seu negócio. Entender qual é a aversão ao risco, qual a velocidade necessária do crescimento, qual sua disposição de compartilhar algumas informações com terceiros, quanto a operação consegue absorver de aumento de custos e despesas financeiras, o nível de conforto com o possível montante de dívida ou a ansiedade pela descapitalização momentânea do negócio. Dito isso vamos entender os prós e os contras de ambos os recursos, e levantar pontos importantes que devem ser analisados na hora de decidir qual tipo de recurso de ver utilizado.

Capital Próprio

O conceito de capital próprio tem relação com o Patrimônio líquido da empresa, que é composto por tudo que a empresa consegue de recursos financeiros obtidos internamente, seja através do capital investido por sócios ou acionistas, ou da própria atividade econômica e pode ser avaliado pelos lucros, que são os valores que a empresa conseguiu através de suas atividades econômicas ao longo de um determinado período.

Geralmente é esse tipo de capital que as empresas utilizam para iniciar sua atividade operacional até que ela seja capaz de começar a gerar seu próprio lucro e de manter suas atividades ao longo do tempo. É o chamado aporte inicial de capital dos sócios. A grande maioria das empresas inicia suas atividades desta forma, incluindo grandes companhias, como Microsoft, Apple, Google, Amazon, etc, mesmo que esse montante de aporte inicial seja muito pequeno.

Entre os principais benefícios do capital próprio, podemos destacar:

Uma outra característica muito positiva do em utilizar o capital próprio para realizar investimentos e bancar crescimento é a mensagem que a empresa transmite ao mercado, transparecendo a boa capacidade financeira do negócio, o que poderá inclusive atrair mais investidores no futuro para o negócio.

Em contrapartida existem algumas desvantagens na utilização de capital próprio dos quais podemos listar:

Capital de Terceiros

Capital de Terceiros em suma é todo o recurso que não advém do caixa da empresa ou dos sócios e acionistas da organização, ou seja, o chamado capital de terceiros é todo o recurso que a empresa consegue através de empréstimos, financiamentos, linhas ou títulos de crédito, sejam eles advindos diretamente de agentes bancários, de instituições financeiras, pessoas físicas ou jurídicas que não tem participação societária na organização.

Este tipo de recurso está diretamente relacionado ao passivo da empresa, uma obrigação para com terceiros que necessariamente tem que ser devolvido ao credor em um determinado acordo contratual e geralmente é remunerado com montante de juros sendo pago a cada parcela dependendo da maneira que é acordado entre as partes.

As principais vantagens de se optar por uma captação de recursos de terceiros:

Um outro ponto que precisa ser bem analisado, mas que pode ser uma vantagem no capital de terceiros é em relação ao juros contratados, uma vez que nos dias de hoje é possível encontrar recurso disponível no mercado a um custo menor do que alguns investimentos, incluindo o retorno do próprio negócio, o que acabaria gerando em um custo menor de capital com a utilização de recurso de terceiros.

Analisando agora as principais características negativas do capital de terceiros podemos elencar:

Como escolher o tipo de Capital para investir

Agora que conceituamos e listamos alguns pontos importantes em relação a capital próprio ou capital de terceiros, podemos chegar a conclusão de que não existe a opção correta de prateleira para a escolha do empresário, é preciso entender alguns fatores que vão envolver a tomada de decisão por parte do empresário.

Existem alguns pontos a serem analisados na hora de decidir qual tipo de capital utilizar, mas o principal desses fatores é tentar buscar sempre o menor custo, é importante conseguir obter o maior retorno com o menor custo possível. Portanto é importante analisarmos qual será o custo de capital entre as opções apresentadas.

Além desta importante informação é preciso identificar qual é o ROI (Retorno de Investimento), e entender qual e a realidade de momento da organização, pois mesmo uma organização solida e bem estruturada está suscetível a variações e influencias do mercado, e do cenário micro e macroeconômico.

Antes de decidir qual tipo de capital utilizar, considere os seguintes pontos:

Observados esses pontos o empresário terá em mãos as informações necessárias para auxiliá-lo em uma tomada de decisões mais confortável para ele no memento de tomar o recurso.

Cabe ressaltar por fim que ambas as opções são viáveis em vários cenários econômicos e altamente utilizadas por organizações do mundo todo de pequeno, médio e grande porte para poderem alcançar crescimento e desenvolvimento.

Ambos os recursos tem seus prós e contras, o que vai determinar o sucesso na melhor escolha é a analise aprofundada das opções e a correta administração dos recursos.